Atlantia ofrecerá al Gobierno una Abertis más grande y con gestión independiente para allanar la opa

Comprometerá el respeto a los intereses de la española como empresa cotizada y asegurará una política de dividendos que deje maniobra para invertir.

La dirección de Atlantia y sus asesores pretenden apurar el plazo de un mes que le otorga la CNMV para presentar la documentación de la opa anunciada el 15 de mayo sobre Abertis. El volumen ingente de papeleo ya invita a ello, pero también se trata de abrir un cauce de comunicación con el Gobierno español y explicar los planes que el grupo italiano tiene para la mayor concesionaria española de autopistas de este país.

Tanto la embajada italiana en Madrid como el propio Ejecutivo del país transalpino están tratando de tender puentes, al tiempo que la dirección de Atlantia ha transmitido su disposición al acercamiento. “Atlantia hablará cuándo y dónde lo indique el Gobierno”, cita una fuente cercana a la operación.

Pero la posición de Atlantia parte de una premisa: se trata de un proyecto de adquisición de una empresa privada sobre otra, y no de una fusión entre iguales como la que intentó Abertis hace diez años con la propia Atlantia.

Para la parte compradora, que controlaría el consejo, esta es la forma de garantizar que ambas pueden seguir cotizando, cada una con sus órganos de administración y estrategias diferenciadas. Esto es poco menos que explicar la entrada de Atlantia en Abertis como la inversión de un socio de perfil financiero que dejará capacidad de decisión al cuadro directivo. Así al menos se contará a los interlocutores del Gobierno que se dispongan a conocer la operación en mayor profundidad.

Gestos amistosos

Desde este punto de partida, la concesionaria italiana ve fuera de lugar cualquier tipo de resistencia por parte del Gobierno, cuya principal palanca para frenar la opa es negarse al cambio accionarial en Hispasat.

Esta última, tal y como ha informado este periódico, es considerada una pieza estratégica por el Estado tanto para las comunicaciones de España con el exterior, principalmente con América, como por la custodia de las comunicaciones militares que ejerce la filial Hisdesat. Valorada en unos 900 millones de euros y ajena a la actividad de las infraestructuras de transporte, Atlantia no ha señalado a Hispasat como capital, por lo que se especula con la disposición a entregar derechos políticos al Gobierno, presente en el capital a través del CDTI y de la Sepi. Ahí estaría el primer guiño a España.

Otros gestos amistosos, ya anunciados por Atlantia cuando desveló su oferta, fueron el del mantenimiento de la sede de Abertis en España –es más que probable que siga en Barcelona–, la intención de que siga cotizando en Madrid, así como la oferta de continuidad al cuadro directivo.

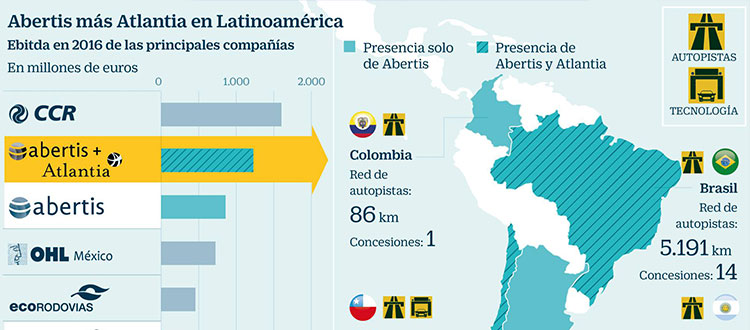

La italiana está dispuesta a que sea su potencial filial española sea la referencia del grupo en Latinoamérica, aportándole activos en Chile y Brasil. De este modo se reforzaría la segunda posición de Abertis en Suramérica, tras la brasileña CCR y por delante de OHL México o la francesa Vinci, tras elevar en casi un tercio su ebitda en la región.

Con esta promesa, Atlantia no ha hecho más que reconocer la mayor experiencia y profundidad de campo de Abertis al otro lado del Atlántico. La duda está en cómo se reparten los papeles en EE UU y en Europa. Concretamente está en el aire quién se encarga de operar la francesa Sanef, que representa prácticamente un tercio del negocio de Abertis. Esta será una de las incógnitas que esperará a la publicación del folleto para ser desvelada.

Si la declarada intención de Atlantia es mantener las dos marcas y desarrollarlas allí donde son más fuertes, lo que está haciendo es comprar una fuente de diversificación geográfica, a la vista de la fuerte dependencia de la empresa de su mercado local, y una máquina de generar dividendos.

Entre los detalles de la opa que sí ha anticipado Atlantia figura la creación de un líder mundial con fuerte capacidad para remunerar a sus accionistas. El consejero delegado Castellucci avanzó la intención de situar el pay out del grupo consolidado entre el 80% y el 90%. Un mensaje que, a oídos del Gobierno español, suena a la repatriación de beneficios que la también italiana Enel hace de Endesa en detrimento, supuestamente, de posibles inversiones en el país. Sobre este último asunto, el compromiso de Atlantia será garantizar la capacidad de inversión de Abertis antes de remunerar a sus partícipes.

Sobre un último punto que está ocasionando controversia, como es el de la oferta de 16,50 euros por acción (Abertis cerró el viernes en 16.44 euros), la dirección de Atlantia, así como distintas casas de análisis, recuerdan que se persigue una operación en la que el 77% de los 16.340 millones en que se valora a Abertis se cubra en efectivo, por un 23% que se pagaría en acciones especiales de Atlantia. Esta circunstancia eleva la oferta.

Fuente: El País